SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. lupiv |Настало время обгонять американцев

- 15 декабря 2012, 11:13

- |

К середине декабря индекс ММВБ прибавляет уже +4,31% за месяц. Хотя наш основной ориентир американский фондовый индекс S&P-500 все еще в минусе -0,18%. Данный факт говорит о том, что наш рынок наконец то начинает наверстывать упущенное. Ведь давно пора догонять американцев. Которые с начала года выросли уже на +12,4%. А индекс ММВБ только на +4,5% (индекс РТС +8,75%) .

К середине декабря индекс ММВБ прибавляет уже +4,31% за месяц. Хотя наш основной ориентир американский фондовый индекс S&P-500 все еще в минусе -0,18%. Данный факт говорит о том, что наш рынок наконец то начинает наверстывать упущенное. Ведь давно пора догонять американцев. Которые с начала года выросли уже на +12,4%. А индекс ММВБ только на +4,5% (индекс РТС +8,75%) .Для оценки перспектив сравнения нашего и американского фондовых рынков правильнее было бы использовать валютный индекс РТС. Но, поскольку валютная пара доллар-рубль сейчас стоит на уровнях 2001 года и за последние тринадцать лет вращалась только вокруг отметки 30 руб ±6%, то в данном исследовании валютной составляющей можно будет пренебречь. Рассмотрим более привычный рублевый индекс ММВБ.

В 2012 году соотношение ММВБ к S&P достигло линии поддержки четырехлетней давности. Падение этого показателя происходило с откатами ровно два года. Все это время наш рынок был гораздо хуже американского. Но сейчас вроде бы достигнуто какое-то дно. От которого в декабре пошел отскок вверх. Возможно даже формирование «двойного дна» и разворот вверх. Поэтому впоследствии наш рынок может стать устойчиво привлекательнее американского.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 15 )

Блог им. lupiv |Пара слов о ценах на сырье

- 13 декабря 2012, 09:37

- |

Ни для кого не секрет, что российский фондовый рынок целиком и полностью зависит от цен на сырье. Поскольку экономика нашей страны является экспортно-ориентированной. А основные статьи экспорта занимают полезные ископаемые и продукты их первичной переработки. Именно поэтому крупнейшими предприятиями, представленными на фондовой бирже являются нефтяные, газовые и металлургические.

Ни для кого не секрет, что российский фондовый рынок целиком и полностью зависит от цен на сырье. Поскольку экономика нашей страны является экспортно-ориентированной. А основные статьи экспорта занимают полезные ископаемые и продукты их первичной переработки. Именно поэтому крупнейшими предприятиями, представленными на фондовой бирже являются нефтяные, газовые и металлургические.В этой связи приходится уделять пристальное внимание анализу мировых цен на сырье. И, прежде всего, на поведение котировок нефти и золота. Сейчас там, казалось бы не происходит ничего интересного. Нефть сорта BRENT второй год ходит в коридоре $100-125 за бочку. Шестой месяц облизывая уровень $110. Золото полтора года стоит в коридоре $1550-1800 за тройскую унцию.

Дальнейшее поведение нефти и золота внутри таких длительных коридоров предугадать довольно сложно. Однако на графике сравнения цен на эти активы проявляются интересные вещи. В последнее время отслеживается явная цикличность этого соотношения внутри года. Максимальное преимущество золота перед нефтью отмечается в середине лета. Минимальное- в марте. В декабре происходит падение после длительной осеней консолидации.

( Читать дальше )

Блог им. lupiv |Что ждать от биржи в декабре

- 12 декабря 2012, 10:02

- |

Если оценить волатильность индекса ММВБ по месяцам за всего годы существования этого индекса, то можно заметить, что декабрь исторически является самым наименее волатильным месяцем в году. Если точнее, то он делит последнее место по волатильности с апрелем.

Если оценить волатильность индекса ММВБ по месяцам за всего годы существования этого индекса, то можно заметить, что декабрь исторически является самым наименее волатильным месяцем в году. Если точнее, то он делит последнее место по волатильности с апрелем.

( Читать дальше )

Блог им. lupiv |Что помешает дальнейшему росту

- 11 декабря 2012, 10:54

- |

График индекса ММВБ за последний месяц подскочил почти на 7%. Но при этом всего лишь вернулся к состоянию начала ноября. В то время он так же пытался штурмовать уровень 1460 пунктов. После чего всего за 6 дней обвалился сразу на 100 пунктов. Из чего следует, что уровень сопротивления 1460 является очень сильным и очень важным для дальнейшего роста.

График индекса ММВБ за последний месяц подскочил почти на 7%. Но при этом всего лишь вернулся к состоянию начала ноября. В то время он так же пытался штурмовать уровень 1460 пунктов. После чего всего за 6 дней обвалился сразу на 100 пунктов. Из чего следует, что уровень сопротивления 1460 является очень сильным и очень важным для дальнейшего роста.Пройти сильный уровень без отката почти невозможно. Более того- для пробоев таких уровней требуется очень мощный повод. В сентябре таким поводом выступили сообщения о введении третьего раунда количественного смягчения денежной политики ФРС США (QE3). Правда и оно помогло ненадолго. Нашему рынку пока не хватает топлива для уверенного роста. Причем почти в буквальном смысле.

( Читать дальше )

Блог им. lupiv |Какая бумага «выстрелит» следующей?

- 10 декабря 2012, 18:17

- |

График индекса ММВБ уже полтора года топчется вокруг отметок 1400-1450 пунктов. В этом районе проходит линия долгосрочной 200-дневной средней. Которая, уже седьмой месяц подряд лежит в горизонтальном положении. Демонстрируя тем самым полное отсутствие направленного тренда на рынке. Но между тем несколько различных акций уже успели обновить свои годовые максимумы. Транснефть прив, Роснефть, Лукойл устремились вверх. Недавно к ним примкнули акции ГМК Норникеля.

График индекса ММВБ уже полтора года топчется вокруг отметок 1400-1450 пунктов. В этом районе проходит линия долгосрочной 200-дневной средней. Которая, уже седьмой месяц подряд лежит в горизонтальном положении. Демонстрируя тем самым полное отсутствие направленного тренда на рынке. Но между тем несколько различных акций уже успели обновить свои годовые максимумы. Транснефть прив, Роснефть, Лукойл устремились вверх. Недавно к ним примкнули акции ГМК Норникеля.Тенденция к росту в некоторых сегментах рынка может перерасти в полномасштабный рост по всему фронту. Всплеск в отдельных акциях говорит о начале нового инвестиционного цикла. Первыми всегда скупаются самые лучшие и перспективные. За ними подтянутся просто хорошие, но менее привлекательные. И в конце все остальные. В такой ситуации важно сесть в нужный вагон. Поставить на правильную лошадку.

( Читать дальше )

Блог им. lupiv |Пара поводов к усилению покупок

- 05 декабря 2012, 10:11

- |

В последние дни на валютном рынке происходят важные изменения. Трехмесячная консолидация в узком диапазоне привела к тому, что пара евродоллар сумела переползти линию двухлетнего падающего тренда. Таким образом, этот продолжительный даунтренд канул в историю. С пробоем уровня сопротивления в районе 1,32 начнется новая история. Начнется период «бычьего» рынка.

Высокой корреляции между российским фондовым рынком и евро никогда не было. Но в последние годы все существенные развороты основных трендов почти совпадают по времени. Поэтому перемены в поведении евро могут отразиться соответствующим образом на графике российских фондовых индексов.

( Читать дальше )

Высокой корреляции между российским фондовым рынком и евро никогда не было. Но в последние годы все существенные развороты основных трендов почти совпадают по времени. Поэтому перемены в поведении евро могут отразиться соответствующим образом на графике российских фондовых индексов.

( Читать дальше )

Блог им. lupiv |Первая ласточка роста

- 04 декабря 2012, 10:51

- |

Индекс ММВБ уже несколько месяцев облизывает уровни вблизи отметок 1380-1450 пунктов. Конца краю такому изнурительному «боковику» не видно. Лишь в последние дни появилась надежда на выход из привычной зоны консолидации. Касание верхней границы наклонного нисходящего канала является хорошей заявкой на выход из осеннего падающего тренда. Но для полной уверенности в ускорении роста необходимо пробить и закрепиться над важным уровнем 1420 пунктов.

Здесь следует заметить, что график индекса MICEXO&G (сектор акций нефтегазовой отрасли) уже пробил свой соответственный падающий тренд и продолжает над ним закрепляться. А, поскольку этот сектор является основополагающим в нашей стране, то он вполне может утянуть за собой остальные сектора. Это, можно сказать, первая ласточка роста.

( Читать дальше )

Здесь следует заметить, что график индекса MICEXO&G (сектор акций нефтегазовой отрасли) уже пробил свой соответственный падающий тренд и продолжает над ним закрепляться. А, поскольку этот сектор является основополагающим в нашей стране, то он вполне может утянуть за собой остальные сектора. Это, можно сказать, первая ласточка роста.

( Читать дальше )

Блог им. lupiv |Хватит ли денег для продолжения покупки акций

- 03 декабря 2012, 10:10

- |

Центральный банк России регулярно публикует данные о состоянии различных макроэкономических индикаторов. Одним из самых интересных для анализа поведения фондового рынка является денежный агрегат М2. Этот показатель учитывает количество всех денег в стране, включая наличные средства, а так же остатки средств в национальной валюте на банковских счетах и средств населения на срочных депозитах.

Размер денежной базы в стране интересен по очень многим причинам. Например, он очень тесно коррелирует с уровнем доходов населения, с ценами на различные виды товаров, с динамикой стоимости квадратного метра московских квартир и тд.

За последние годы средний прирост денежного агрегата М2 составлял около 20%. Поэтому в чистом виде применять его для анализа поведения фондового рынка нельзя. Зато динамика помесячного прироста М2 более показательна. Чем выше этот прирост, тем лучше рынку акций. И наоборот.

Данные за ноябрь были опубликованы на сайте центрального банка. Они составили 24739,3 млрд. рублей. В октябре показатель составлял 24657 млрд. рублей. Прирост ноября был +0,3%. Он не изменился по сравнению с приростом октября +0,3%. Таким образом, изменения в темпах пророста нет. Следовательно,сигнал к покупке акций, возникший пару месяцев назад, остается без изменений.

Размер денежной базы в стране интересен по очень многим причинам. Например, он очень тесно коррелирует с уровнем доходов населения, с ценами на различные виды товаров, с динамикой стоимости квадратного метра московских квартир и тд.

За последние годы средний прирост денежного агрегата М2 составлял около 20%. Поэтому в чистом виде применять его для анализа поведения фондового рынка нельзя. Зато динамика помесячного прироста М2 более показательна. Чем выше этот прирост, тем лучше рынку акций. И наоборот.

Данные за ноябрь были опубликованы на сайте центрального банка. Они составили 24739,3 млрд. рублей. В октябре показатель составлял 24657 млрд. рублей. Прирост ноября был +0,3%. Он не изменился по сравнению с приростом октября +0,3%. Таким образом, изменения в темпах пророста нет. Следовательно,сигнал к покупке акций, возникший пару месяцев назад, остается без изменений.

Блог им. lupiv |О чем говорят месячные графики. Ноябрь 2012

- 02 декабря 2012, 11:58

- |

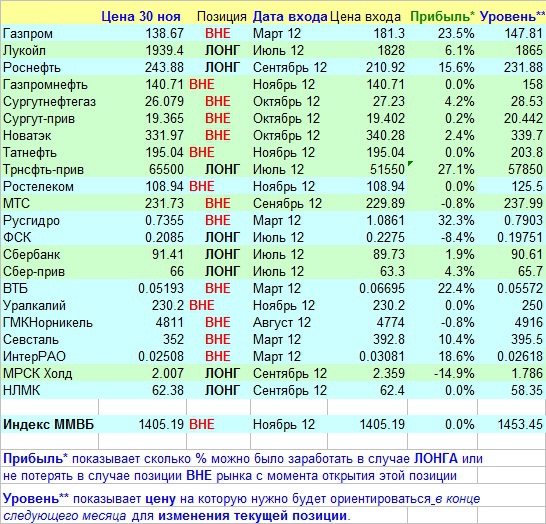

В ноябре российский фондовый рынок болтался в очень узком диапазоне и почти не изменился по сравнению с предыдущим месяцем. По большинству бумаг был зафиксировано незначительное снижение. Поэтому в системе торговли по месячным графикам еще четыре бумаги вышли из состояния лонга. Так же из лонга вышел график индекса ММВБ.

В октябре в состоянии покупки находился сам индекс ММВБ и 12 из 22 наиболее ликвидных «голубых фишек». В ноябре из этого состояния вышло еще четыре бумаги: Газпромнефть, Татнефть, Ростелеком и Уралкалий.

В итоге в состоянии «вне рынка» сейчас находятся позиции по 14 из 22 рассматриваемых российских ликвидных акций. То есть больше половины. В стане падающих акций находится сам индекс ММВБ.

Если бы удалось вести портфель из 22 перечисленных акций с возможностью открытия коротких позиций, то в ноябре такой портфель прибавил бы +1,04%.

( Читать дальше )

В октябре в состоянии покупки находился сам индекс ММВБ и 12 из 22 наиболее ликвидных «голубых фишек». В ноябре из этого состояния вышло еще четыре бумаги: Газпромнефть, Татнефть, Ростелеком и Уралкалий.

В итоге в состоянии «вне рынка» сейчас находятся позиции по 14 из 22 рассматриваемых российских ликвидных акций. То есть больше половины. В стане падающих акций находится сам индекс ММВБ.

Если бы удалось вести портфель из 22 перечисленных акций с возможностью открытия коротких позиций, то в ноябре такой портфель прибавил бы +1,04%.

( Читать дальше )

Блог им. lupiv |Самый тухлый год

- 30 ноября 2012, 10:32

- |

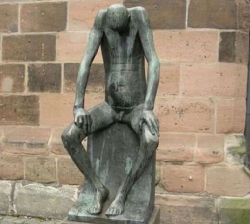

Наступает последний месяц года. Тот самый период, в котором можно приступать к подведению итогов года. К настоящему моменту можно утверждать, что текущий год получился самым тухлым за всю историю рынка. Основного направления так и не получилось выбрать. Индекс ММВБ открывал года на отметке 1408 пунктов. И, скорее всего, на этой отметке завершит. На годовых графиках может получиться свеча в виде «доджи»

Наступает последний месяц года. Тот самый период, в котором можно приступать к подведению итогов года. К настоящему моменту можно утверждать, что текущий год получился самым тухлым за всю историю рынка. Основного направления так и не получилось выбрать. Индекс ММВБ открывал года на отметке 1408 пунктов. И, скорее всего, на этой отметке завершит. На годовых графиках может получиться свеча в виде «доджи»Справедливости ради надо отметить, что такие же «доджи» отмечаются на годовых графиках евродоллара, индекса доллара, нефти, ключевого фондового индекса Бразилии, Аргентины, Канады, Португалии, Финляндии, Саудовской Аравии, глобального индекса компаний сырьевого сектора World Basic Materials Index.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс